בעיקר, כניסה מסיבית של רכב חשמלי – מפחות מ-1% ל-24% – ועלייתה של סין לעמדה מובילה ביצוא המכוניות לישראל: גם כאן פחות מ-1% ועד ל-22%.

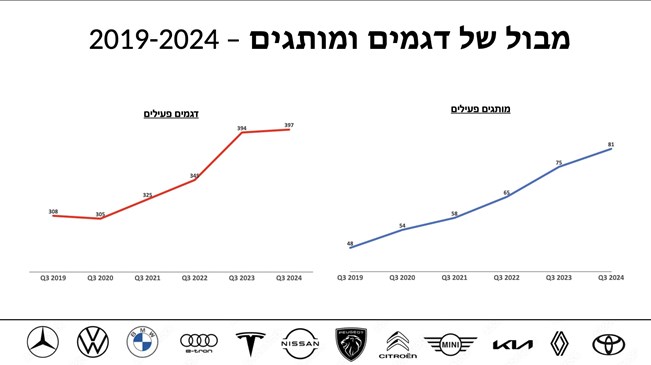

ביטוי לשינוי הכפול הזה הוא בעלייה גדולה מאוד של מספר הדגמים המוצעים כאן וגדולה עוד יותר במספר המותגים; בשש השנים האחרונות נכנסו לכאן פי שמונה מותגים יותר(!) מאשר בשש השנים שקדמו להן.

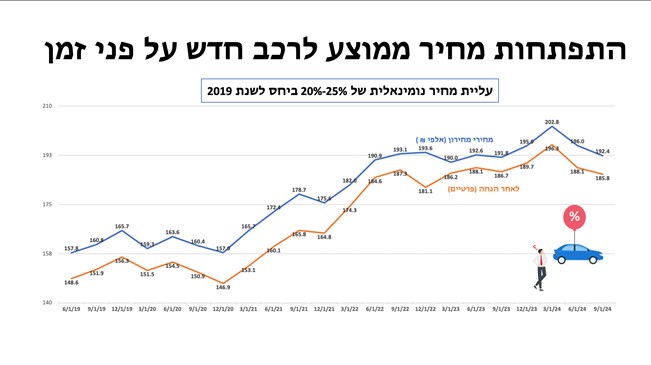

שינוי שכולם מרגישים עם בחינת היצע הרכב בישראל הוא המחיר שעלה ובשיעור לא זניח. מבט על-פני שנים וגם השוואה לשער השקל מצביעים כי לא מדובר בתחושה אלא בשינוי משמעותי.

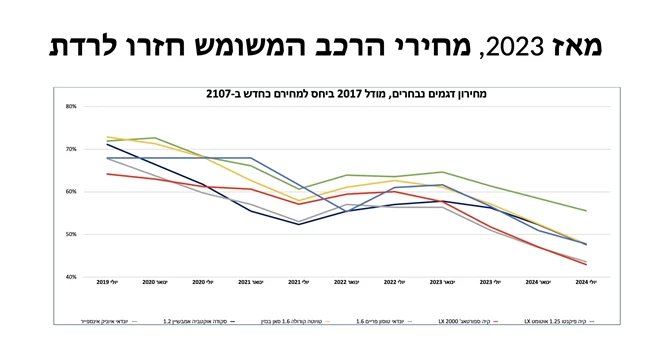

וגם: שוק היד שנייה מגיב ישירות להיצע הרכב החדש ולמחירים המשתנים שלו, וגם לכך יש ביטוי בגרף צמוד.

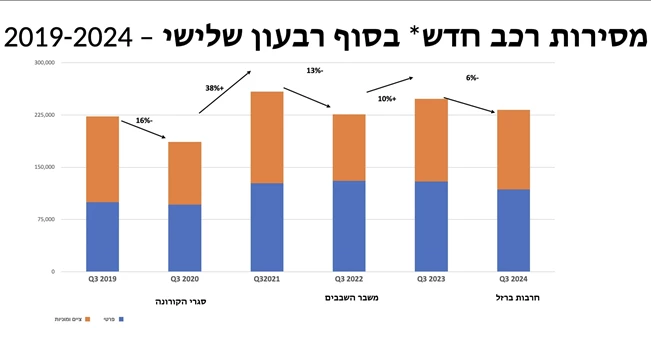

ממוצע המסירות עם תום הרבעון השלישי בשש השנים האחרונות עומד על 230,000 מכוניות. במהלכן, לסגרי הקורונה הייתה ההשפעה הגדולה ביותר על היקף המסירות.

* נתוני המסירות כוללים גם יבוא זעיר, מקביל ואישי

בשש השנים החולפות השתנה, מאוד, מספר המותגים המשווקים כאן והיקף ההיצע של הדגמים. מספר הדגמים גדל בתקופה ב-30% ואילו מספר המותגים ב-66%(!) – מ-48 ל-81 מותגים. בשש השנים שקדמו לתקופה זו (2013-2019) עלה מספר המותגים ב-9% בלבד (מ-44 ל-48).

לפי הנתונים כאן, בין סוף הרבעון השלישי של 2019 לבין סוף הרבעון השלישי של 2024, עלה המחיר הממוצע לצרכן של רכב בישראל בשיעור של 22%. המחיר ללקוחות פרטיים, לאחר הנחה, עלה בתקופה זו ב-25%.

כאן יצוין כי שיעור הפיחות של השקל ביחס לעיקר המטבעות הרלוונטיים היה נמוך בהרבה; אירו, 10.9%; דולר (גם רכב מדרום קוריאה), 5.7%; ין, 10.2%. ביחס ליואן הסיני נרשם ייסוף של 5.9%.

צמצום היבוא בגלל סגרי הקורונה ולאחר מכן כתוצאה מהמחסור בשבבים הביא לכך שמחיר המכוניות המשומשות – כאן, עשרה דגמים מ-2017 – החל לעלות בעיקר מיולי 2021. מגמה זו השתנתה מינואר 2023, לאחר תום שני התקופות הנ"ל,